Mantente al día de nuestras transmisiones revisando siempre las próximas fechas y horarios en que estaremos al aire.

Déjanos tu correo electrónico y te notificaremos nuestros próximos eventos.

Al nuevo régimen simple de tributación, creado a partir de la Ley 1943 de 2018, se podrán acoger las personas naturales residentes y sociedades nacionales que cumplan con todos los requisitos de las nuevas versiones de los artículos 905 y 906 del Estatuto Tributario.

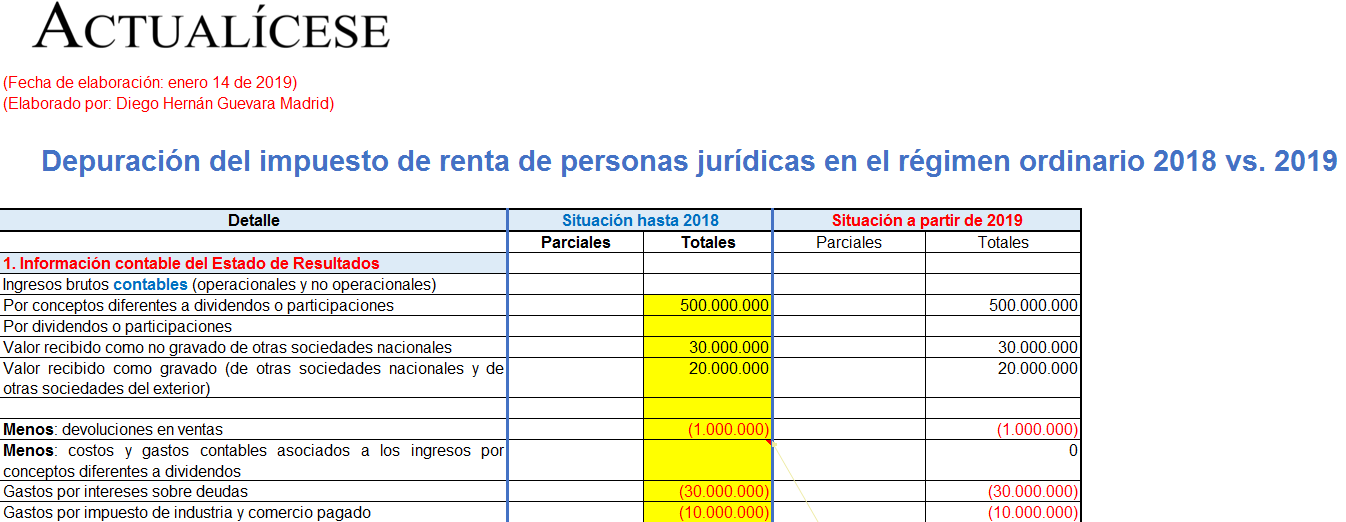

Con la entrada en vigor de la Ley 1943 de 2018 se efectuaron importantes cambios al impuesto sobre la renta de personas jurídicas bajo el régimen ordinario. Por ende, en el presente liquidador se busca contrastar las depuraciones de la renta ordinaria hasta el año gravable 2018 y a partir de 2019.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

Dentro de los cambios que la Ley de financiamiento 1943 realizó a las normas del Estatuto Tributario, están las que rigen el impuesto de renta y su retención en la fuente para personas naturales residentes que perciban rentas de trabajo, sean laborales o no laborales.

Por medio del artículo 16 de la Ley de financiamiento 1943 de 2018 se efectuaron cambios al texto contenido en el artículo 616-1 del ET, modificando de esta manera las reglas de juego sobre el inicio de la facturación electrónica a partir de 2019.

Este par de liquidadores contienen depuraciones para definir la retención a practicar cuando se efectúan pagos o abonos en cuenta a personas naturales que perciban rentas laborales y no laborales. Además, incluyen ayudas informativas como videos, análisis, casos de estudio, conceptos tributarios y guías.

Procedimiento 1 (Avanzado) | Procedimiento 2 (Avanzado) | Procedimiento 1 | Procedimiento 2

Actualícese pone a disposición de sus […]

Respuesta de Diego Guevara M. a la pregunta:

¿Qué novedades introdujo la Ley de financiamiento 1943 de 2018 respecto a las retenciones en la fuente?

Resueltas en enero 31 de 2019

Respuesta de Diego Guevara M. a la pregunta

¿Las empresas que se pasen al régimen simple deben informar a sus proveedores para que estos se practiquen la autorretención? ¿Cómo se identificará a las empresas que pasen a este régimen?

Resueltas en enero 31 de 2019

Respuesta de Diego Guevara M. a la pregunta:

De acuerdo con las nuevas indicaciones de la Ley de financiamiento 1943, ¿en qué casos una sociedad nacional que recibe dividendos de otra no estaría sujeta a la tarifa impositiva del 7,5 % sobre la parte no gravada de los rendimientos?

Resueltas en enero 31 de 2019

El régimen simple de tributación –SIMPLE– es un modelo de tributación opcional, de causación anual y pago anticipado bimestral, que sustituye al impuesto sobre la renta, a la vez que integra el impuesto nacional al consumo –INC–, el impuesto sobre las ventas –IVA– y el impuesto de industria y comercio consolidado, el cual comprende el impuesto complementario de avisos y tableros, y las sobretasas bomberiles autorizadas por los municipios.

Respuesta de Diego Guevara M. a la pregunta:

“¿Qué incidencia tiene que el parágrafo transitorio del artículo 330 del ET ya no indique que al momento de imputar pérdidas es necesario verificar la proporción de ingresos correspondientes a la cédula?”

Resueltas enero 31 de 2019

Respuesta de Diego Guevara M. a la pregunta:

“¿Cuáles son los cambios relacionados con los dividendos o participaciones recibidas por personas naturales o sociedades?”

Resueltas enero 31 de 2019

Respuesta de Diego Guevara M. a la pregunta:

“¿Las entidades del régimen tributario especial pueden optar por pertenecer al SIMPLE?”

Resueltas enero 31 de 2019

© 2023 actualicese.com Todos los derechos reservados - Colombia