Mantente al día de nuestras transmisiones revisando siempre las próximas fechas y horarios en que estaremos al aire.

Déjanos tu correo electrónico y te notificaremos nuestros próximos eventos.

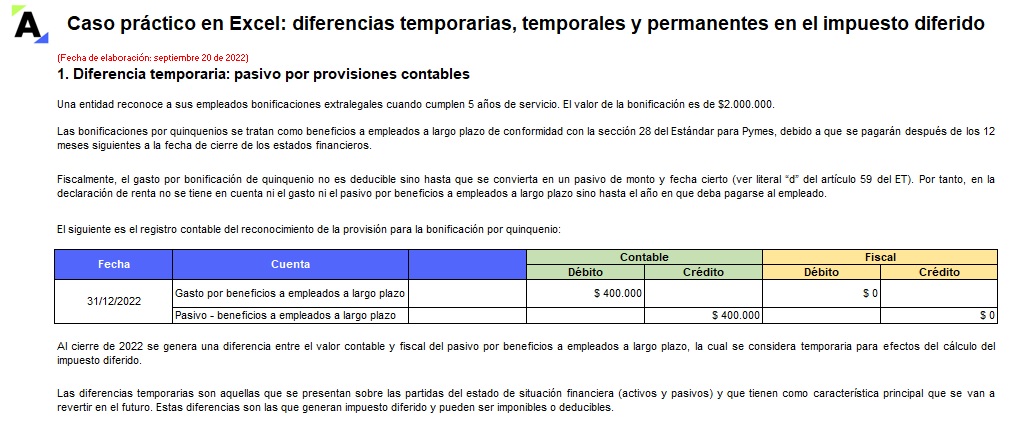

Las diferencias temporarias, temporales y permanentes son conceptos clave para entender y calcular el impuesto diferido.

En este formato te compartimos ejemplos de cada una de estas diferencias, los cuales te ayudarán a aprender a determinar el impuesto diferido en 2022.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

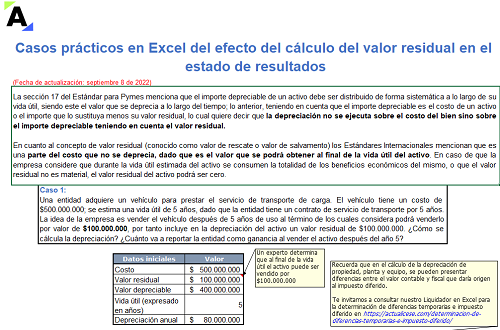

Presentamos dos (2) casos prácticos que te permitirán identificar el efecto que tiene en el estado de resultados realizar o no el cálculo del valor residual en la determinación de la depreciación y posterior venta de un activo de propiedad, planta y equipo.

Si al finalizar la vida útil del activo este se vende por un valor superior al valor residual, la entidad deberá reconocer una ganancia por venta de activos.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

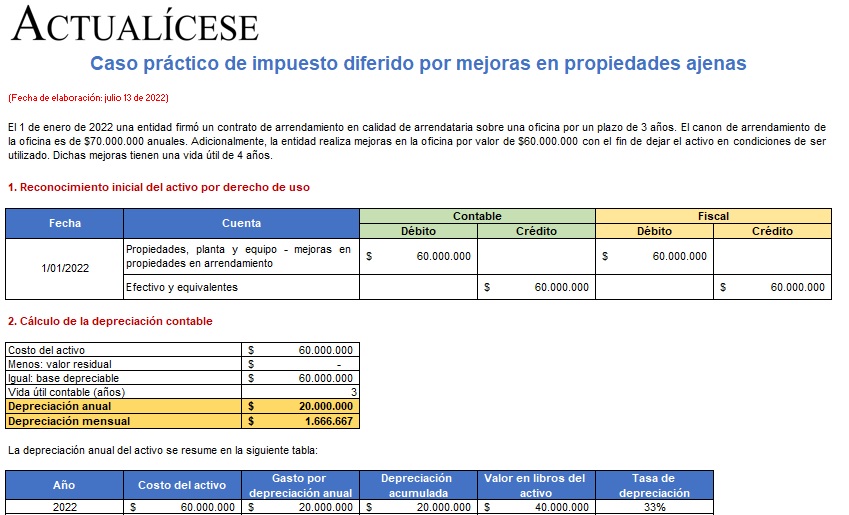

Las mejoras en propiedades ajenas pueden reconocerse como activos tanto contable como fiscalmente cuando se realizan por un valor material.

El artículo 143 del ET limita la depreciación de estos activos a una tasa anual máxima del 20 %. Dicho tratamiento puede dar lugar a un impuesto diferido.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

Si ya tienes tu suscripción, ingresa aquí.

Si aún no tienes una, aquí puedes ver las opciones disponibles.

El Dr. Diego Guevara explica cómo se debe calcular el impuesto diferido para personas naturales en el formulario 2517 para el año gravable 2021.

Uno de los grandes cambios que trajo le Ley de Inversión Social es el incremento del impuesto de renta del 31 % al 35 %. Esto afecta el cálculo del impuesto diferido en las organizaciones. Por esto, en este Caso Práctico Exclusivo te explicamos el impacto de esta normativa en el impuesto diferido.

El impuesto diferido surge principalmente por las diferencias entre la aplicación de la normativa contable y fiscal. Estas diferencias pueden ser temporales, temporarias y permanentes. En este Caso Práctico Exclusivo te explicamos el cálculo y registro de este impuesto en la propiedad, planta y equipo.

Analizamos si una entidad que opta por la alternativa del Decreto 1311 de 2021 para la contabilización del impuesto diferido debe actualizar sus políticas contables. Esto considerando, además, si dichas actualizaciones podrían implicar una reexpresión de sus estados financieros.

¿La posibilidad especial de reconocimiento contable del impuesto diferido 2021 que autorizó el Decreto 1311 de 2021 obliga a realizar cambios temporales en las políticas contables de la compañía?

Un contribuyente obligado a llevar contabilidad que al cierre del 2021 pertenecía al régimen ordinario, pero en febrero de 2022 se trasladó al régimen simple, ¿cómo debería calcular su impuesto diferido al cierre del año 2021?

El impuesto diferido, al cierre del año gravable 2021, podrá registrarse directamente en las cuentas del patrimonio y no en las cuentas de resultado, de acuerdo con lo dispuesto en el Decreto 1311 de 2021.

Las empresas elaboran una planeación tributaria para poder optimizar y administrar la carga impositiva. Para esto, las entidades deben tener en cuenta las nuevas normativas expedidas durante el 2021 como la nueva reforma tributaria o Ley de Inversión Social. En este curso en línea te lo explicamos.

El CTCP explica que no se puede omitir el calculo del impuesto diferido del terreno, independientemente de si el máximo órgano social, la Asamblea General de Accionistas, tiene claro que dicho terreno no se vendería, permutaría o no se haría la transferencia de su dominio en ninguna circunstancia.

© 2023 actualicese.com Todos los derechos reservados - Colombia